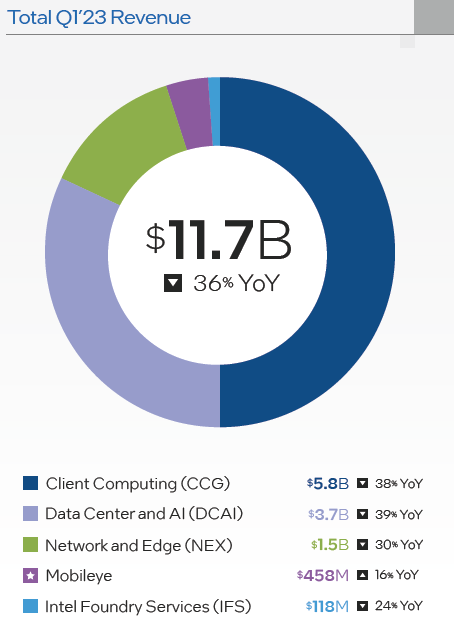

A Intel levou quase quatro semanas para resumir os resultados do último trimestre, e não foi tão fácil encontrar motivos para otimismo nas estatísticas publicadas no dia anterior. A receita caiu 36%, para US$ 11,7 bilhões, embora os analistas esperassem apenas US$ 11,04 bilhões.As perdas de US$ 2,8 bilhões foram as maiores da história da Intel.

Fonte da imagem: Intel

Um ano antes, a corporação obteve um lucro líquido de US$ 8,1 bilhões, portanto, receber um prejuízo líquido de US$ 2,8 bilhões no primeiro trimestre não foi o acontecimento mais agradável para ela. As perdas por ação de quatro centavos contra os 15 esperados foram ligeiramente melhores do que as previsões. A receita da Intel caiu pelo quinto trimestre consecutivo, e a empresa sofreu perdas pelo segundo trimestre consecutivo. A última vez que a Intel anunciou grandes perdas foi no quarto trimestre de 2017, mas tudo se limitou a uma perda de $ 687 milhões.A margem de lucro da empresa no primeiro trimestre caiu 14,7 pontos percentuais em relação ao ano anterior, para 38,4%. As despesas de capital da Intel atingiram US$ 7 bilhões no último trimestre, e dividendos totalizando US$ 1,5 bilhão foram pagos.A corporação agora tem cerca de US$ 27 bilhões em caixa e equivalentes altamente líquidos em seu balanço.

Segundo representantes da Intel, a correção dos estoques no segmento de PCs no primeiro trimestre foi realizada de acordo com as expectativas da empresa. O mercado de componentes de servidor também continuou a encolher ano a ano. Ao mesmo tempo, a administração da empresa está confiante de que, a longo prazo, a capacidade do mercado de PCs será fixada em 300 milhões de unidades por ano, e o mercado de servidores será sustentado não apenas pelo interesse em sistemas de inteligência artificial, mas também por um crescimento anual na demanda pelo número de núcleos de processador utilizados no valor de 25%. O excesso de estoque no segmento de PCs, como explicou o chefe da Intel, diminuiu significativamente no primeiro trimestre e, até o final do segundo trimestre, os estoques devem atingir um “nível saudável”.

De acordo com os resultados do primeiro trimestre, de acordo com uma apresentação corporativa, a Intel aumentou sua participação de mercado no segmento de consumo, apresentando os processadores Raptor Lake para laptops. Espera-se que os processadores Meteor Lake sejam lançados no segundo semestre do ano, eles serão lançados na tecnologia Intel 4 e os processadores Arrow Lake e Lunar Lake serão lançados no próximo ano. Como parte da Intel Technology 4, a empresa usará a litografia ultravioleta ultra-rígida (EUV) pela primeira vez.

No segmento de servidores, os processadores Emerald Rapids serão lançados no quarto trimestre deste ano, os processadores Sierra Forest estrearão no primeiro semestre do próximo ano, seguidos de Granite Rapids, e em 2025 será introduzido o Clearwater Forest, que será lançado usando a tecnologia Intel 18A. Os processadores Sierra Forest e Granite Rapids serão baseados na Intel Technology 3 e já estão sendo enviados aos clientes em forma de amostra. Os processadores Intel Xeon da família Sapphire Rapids são muito populares entre os clientes e parceiros da empresa, até meados deste ano sua circulação deve ultrapassar 1 milhão de peças. A participação de mercado no segmento de processadores para servidores no primeiro trimestre não diminuiu, mas também não aumentou.

Fonte da imagem: Intel

A Intel está a caminho de dominar cinco novas tecnologias de processo em quatro anos, o que foi observado repetidamente na conferência de relatórios trimestrais. A tecnologia Intel 7 (no passado considerada uma das fases progressivas de 10 nm) agora está sendo usada na produção em massa de componentes, os volumes de produção usando a tecnologia Intel 4 estão aumentando gradualmente. também está disponível para clientes Arm graças à cooperação dos britânicos holding com a Intel Corporation. Até 2025, a empresa ainda espera recuperar a liderança na área de litografia, tanto em termos de densidade de transistores, quanto em termos de desempenho e consumo de energia. A paridade com os concorrentes no campo da litografia será alcançada já em 2024. A tecnologia Intel 20A produzirá principalmente componentes para o segmento de clientes, mas a Intel 18A já se tornará uma tecnologia onipresente, incluindo a direção da fabricação de chips por contrato. Conforme enfatizado pela Intel, dentro da estrutura da tecnologia 18A, a empresa espera alcançar a paridade com os concorrentes e ao custo da produção de chips.

O CEO Patrick Gelsinger observou que o segmento de PCs vive uma estabilidade cada vez maior, com sobras de produtos acabados dominados pelo mercado quase em linha com as expectativas da empresa. A receita de PCs caiu 38%, para US$ 5,8 bilhões, o lucro operacional caiu de US$ 2,7 bilhões para US$ 0,5 bilhão e a margem de lucro operacional encolheu de 29% para 9%. A empresa explica, em parte, a queda do lucro operacional nessa área pela diminuição do grau de utilização das linhas de produção, que, diante da queda de receita, provoca aumento dos custos de produção. A base de usuários, segundo Gelsinger, cresceu cerca de 10% em relação ao período anterior à pandemia, de acordo com os resultados do ano-calendário em curso, a capacidade do mercado de PCs deve se manter no patamar de 270 milhões de unidades.

Na área de componentes de servidor e sistemas de inteligência artificial, a receita da Intel no primeiro trimestre caiu 39% para US$ 3,7 bilhões, o lucro operacional caiu imediatamente em 137% para uma perda de US$ 0,5 bilhão e a margem de lucro operacional de 23% deu caminho para um valor negativo de 14%. Tal dinâmica, conforme observado na apresentação da Intel, foi facilitada não apenas pela contração do mercado de servidores, mas também pelo aumento da pressão competitiva. A diminuição do grau de utilização das capacidades de produção contribuiu para a deterioração do lucro operacional. Segundo Gelsinger, os segmentos de servidores e telecomunicações ainda não atingiram o fundo do poço, enquanto a demanda no segmento corporativo e no mercado de soluções em nuvem continua baixa.

Network Solutions and Edge Computing (NEX) Group relatou uma queda de 30% na receita, para US$ 1,5 bilhão, enquanto o lucro operacional caiu 172%, transformando-se em uma perda de US$ 300 milhões. A margem de lucro operacional de 19% literalmente mudou de sinal para menos no final de o primeiro trimestre. A empresa considera a baixa demanda e os grandes estoques como os principais fatores que provocaram tal dinâmica de indicadores no segmento.

A Mobileye, uma divisão que fabrica componentes e software para sistemas de piloto automático em veículos, acabou sendo um “raio de luz no reino das trevas”, pois aumentou a receita em 16%, para US$ 458 milhões, devido à demanda estável pela família de chips EyeQ. O crescimento dos investimentos nessa área causou uma queda no lucro operacional de 17%, para US$ 123 milhões.

A divisão de contratação da Intel cortou receita em 24%, para US$ 118 milhões, mas até agora não conseguiu se livrar das perdas operacionais, que só aumentaram de US$ 23 para US$ 140 milhões no primeiro trimestre. explicado na apresentação da Intel. Este ano, a empresa vai atrair clientes na área de contratos, oferecendo-lhes as tecnologias Intel 16, Intel 3 e Intel 18A. Este ano, a empresa destinará cerca de 10% dos gastos de capital para financiar as capacidades contratuais, mas no futuro essa parcela poderá aumentar à medida que novos clientes forem conquistados. No último trimestre, clientes terceirizados da Intel receberam amostras de produtos de tecnologia 18A pela primeira vez. Este ano, a Intel pode fechar um segundo acordo para atrair um terceiro investidor para financiar parcialmente a construção de um empreendimento para a produção de chips. Se estamos falando de uma empresa na Alemanha, o diretor financeiro da empresa, David Zinsner, não especificou.

No trimestre atual, a Intel espera ganhar entre US$ 11,5 bilhões e US$ 12,5 bilhões, o que corresponderia a uma queda de 22% na receita em relação ao ano anterior. A margem de lucro cairá 7,3 pontos percentuais, para 37,5%, e o prejuízo por ação será o mesmo de US$ 0,04. No segundo semestre, a empresa espera elevar em 40% a margem de lucro no exterior, o que também será causado por uma moderada recuperação da demanda em áreas-chave. Este ano, a Intel deve cortar custos em US$ 3 bilhões e, até 2025, atingir economias anuais de até US$ 10 bilhões, conforme planejado. O preço das ações da Intel após o fechamento do pregão subiu 5% para $ 31,35, já que, em geral, as demonstrações financeiras da empresa acabaram sendo melhores do que as expectativas do mercado.